[정책] 앱마켓 독점 규제

게임사 인앱결제 수익성 개선되나

글로벌 게임산업 동향

1앱마켓은 웃고 게임사는 우는 인앱결제 수수료

인앱결제, 전체 매출의 43.1% 차지…2027년 2,968억 달러 규모

앱마켓은 스마트폰에서 사용하는 애플리케이션을 판매하는 장터로, 구글(Google) 안드로이드(Android)의 구글 플레이(Google Play), 애플(Apple) iOS의 앱스토어(App Store) 등이 대표적이다. 앱을 개발하는 기업이나 개인은 앱마켓을 통해 사용자에게 앱을 판매하고, 구글이나 애플 등에 수수료를 지급하는 구조이다.

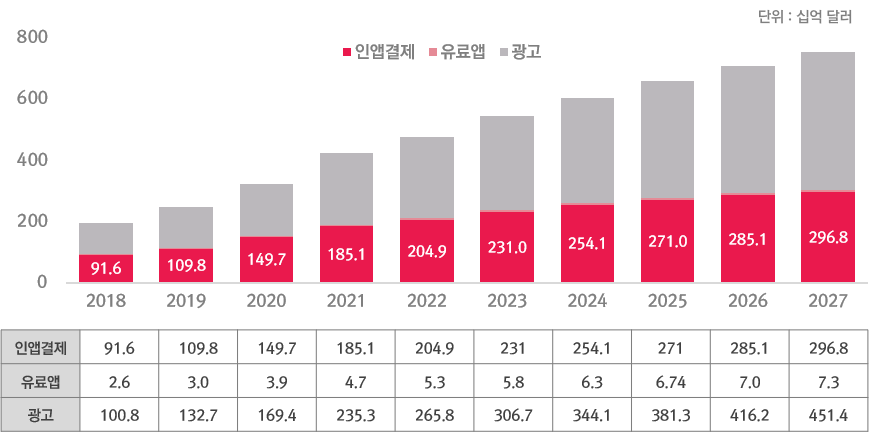

앱마켓의 수익 구조는 크게 광고와 인앱결제, 유료앱으로 구분할 수 있다. 조사에 따르면, 2022년 기준 인앱결제는 전체 앱 마켓 매출의 43.1%를 차지하는 것으로 나타났다. 2018년 인앱결제 매출은 916억 달러(약 123조 6,600억 원)를 기록하였으며, 2027년까지 연평균 성장률 약 14%를 기록하며 2,968억 달러(약 400조 6,800억 원) 규모로 성장할 것으로 전망된다.

2018~2027년 모바일 앱 항목별 매출 출처 : 스태티스타(2023.03)앱마켓은 구글·애플이 양분, 인앱결제는 게임이 압도적으로 많아

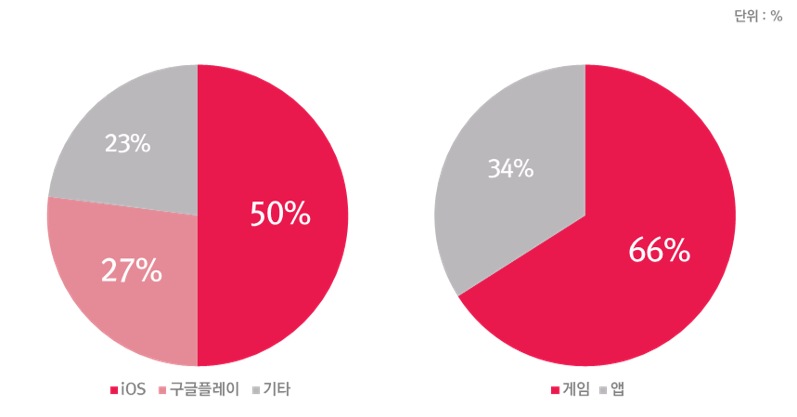

글로벌 앱마켓은 구글 플레이와 애플 앱스토어로 양분화되어 있다. 조사에 따르면, 2022년 모바일 앱마켓에서 발생한 수익은 1,670억 달러(약 219조 205억 원)로 나타났으며 이 중 50%는 iOS 앱스토어, 27%는 구글 플레이, 나머지 23%는 서드파티 앱에서 발생했다.

게임은 인앱결제가 가장 많이 발생한 서비스이다. 인앱결제 플랫폼별 점유율은 게임에서 발생한 비율이 66%로 가장 높았으며 총지출액은 1,100억 달러(약 144조 2,650억 원)인 것으로 집계되었다. 아울러 게임에서 발생한 인앱결제의 98%는 게임 아이템 구매 등 일회성 인앱 구매에서 발생한 것으로 나타났다. 한편, 게임을 제외한 앱에서 발생한 인앱결제 비율은 34%로 총지출액은 570억 달러(약 74조 7,555억 원)로 나타났다. 앱에서 발생한 인앱결제 대부분은 구독 서비스 등 정기적인 지출이다. 그뿐만 아니라, 최근에는 앱 운영사가 수익 모델을 다각화함에 따라 상위 20개 앱 중 65%가 광고와 인앱결제를 모두 포함하는 혼합 수익 창출 방식을 사용하는 것으로 분석되었다.

인앱결제 플랫폼별 점유율과 앱 유형별 점유율 출처 : Data.AI, State of App Revenue 2023(2023.05)구글코리아, 2022년 앱마켓 매출 약 6조 원 추정

구글은 2022년 감사보고서에서 약 6조 원 규모로 추정되는 앱마켓 매출을 제외했다. 일각에서는 구글코리아가 의도적으로 매출을 낮춰 세금을 회피하는 것이라 비판하기도 했다. 하지만 구글코리아는 구글 플레이 사업이 구글 싱가포르에서 진행되기 때문에 싱가포르 매출로 잡는 것이 세법상 맞는다고 주장했다.

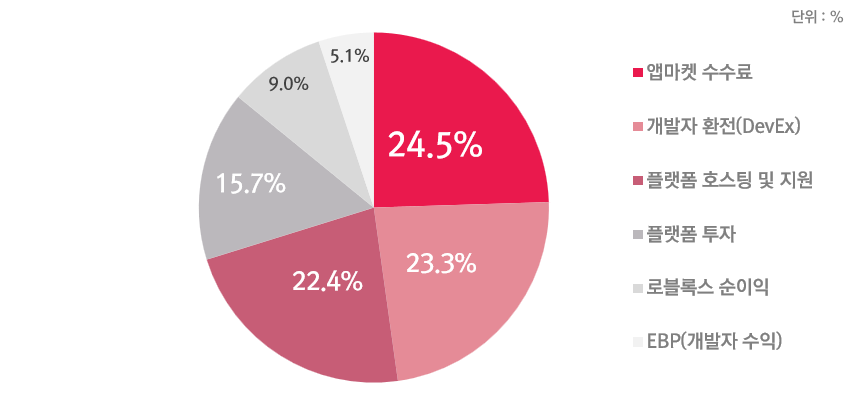

로블록스, 2023년 3월 매출 중 23.3% '인앱결제 수수료'로 지출

<로블록스(Roblox)>는 다양한 부분에서 수익을 창출하고 있다. 하지만 이런 수익의 상당 부분을 인앱결제 수수료로 지출하는 것으로 집계되었다. 가상화폐 전문매체 핀볼드(Finbold)가 수집한 데이터에 따르면, 2023년 3월 기준으로 <로블록스> 매출의 24.5%는 앱마켓의 인앱결제 수수료로 사용되는 것으로 나타났다. 이처럼 수수료 비중이 높은 이유는 <로블록스> 내에서 수익 창출과 결제 활동이 활발하게 이루어져 인앱결제액이 크기 때문이다. 그뿐만 아니라 최근 몇 년 동안 이용자가 폭발적으로 증가하며 앱마켓 수수료도 자연스럽게 증가하게 되었다.

2023년 3월 로블록스 매출 예상 사용처 출처 : Finbold(2023.03)2각국의 앱마켓 독점 규제안

앱마켓 공룡 제재에 나선 미국·유럽연합·일본

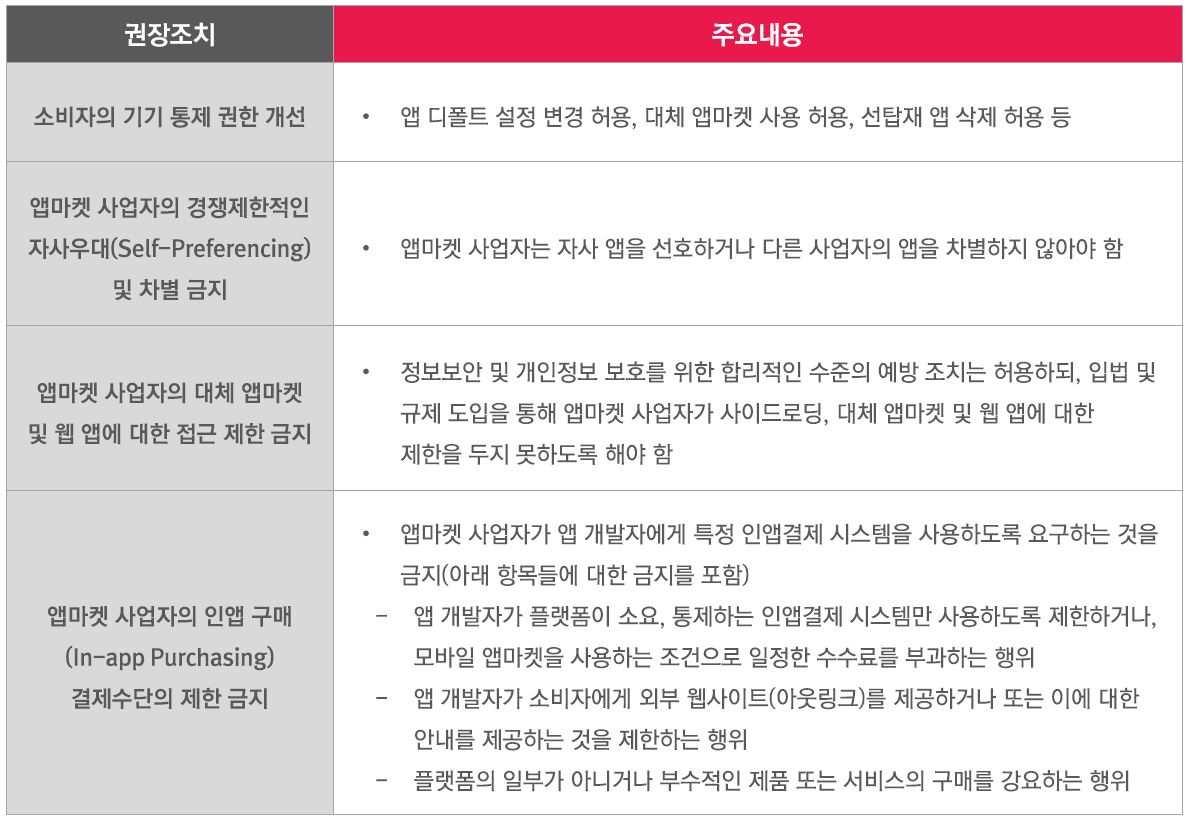

① 미국 NTIA, 구글·애플에 모바일 앱마켓 정책 수정 권고

최근 전 세계적으로 빅테크 기업의 온라인 플랫폼 시장에서의 독과점 남용행위에 대한 규제 필요성이 논의되고 있다. 미국에서도 빅테크 기업에 대한 규제 강화 필요성이 제기되면서 반독점 패키지 법안을 발의하였으나 과잉규제 등에 대한 우려로 폐기되었다. 대신 미국 상무부 산하 국가통신정보관리청(National Telecommunications and Information Administration; NTIA)는 애플과 구글의 앱마켓 생태계가 공정하지 않은 환경인 것을 확인하고, 이를 개선하기 위해 관련 정책 변경을 권장했다.

미국 통신정보관리청(NTIA)의 모바일 앱 생태계 경쟁 회복 방안 출처 : 법률신문(2023.04)② 유럽연합, 앱마켓 경쟁 활성화 위한 '디지털시장법' 도입

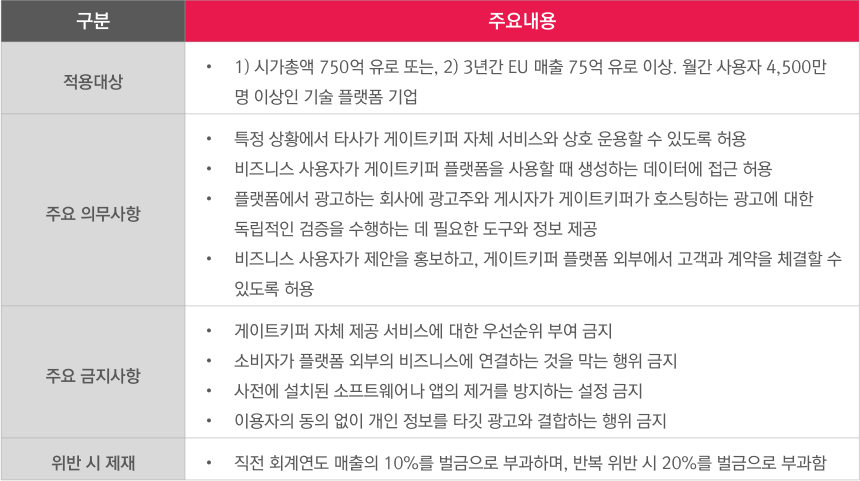

유럽연합(European Union; EU)은 시장 지배력을 남용하는 기술 플랫폼 기업들을 게이트키퍼(Gatekeeper)로 지정해 강도 높은 규제를 적용하는 디지털시장법(Digital Markets Act; DMA)을 2022년 11월 1일부터 발효했다. 시가총액이 750억 유로(약 101조 원) 이상이거나 지난 3년간 EU 내 연매출이 75억 유로(약 10조 1,340억 원)를 넘으며 월간 사용자가 4,500만 명 이상인 경우 게이트키퍼 플랫폼으로 분류되며, 애플과 구글, 메타(Meta) 등의 빅테크 기업들이 가장 큰 영향을 받게 될 것으로 예상된다.

EU는 디지털시장법 도입을 통해 공정한 비즈니스 환경을 구축하고, 스타트업도 온라인 플랫폼 환경에서 공정하게 경쟁할 기회를 제공한다는 방침이다. 아울러 소비자가 더 나은 서비스를 직접 선택할 수 있어 이용자들의 서비스 선택지는 늘고, 접근성과 서비스 가격이 개선될 것으로 기대한다고 밝혔다.

유럽연합의 디지털시장법(Digital Markets Act) 출처 : European Commission; The Digital Markets Act: ensuring fair and open digital markets③ 일본, 타사 앱마켓 유통 허용하는 앱마켓 독점 규제안 발표

일본 정부도 구글과 애플의 앱마켓 독점을 규제하기 위한 움직임을 보이고 있다. 일본 정부는 2023년 6월, 구글이나 애플 등 빅테크 기업의 앱마켓 독점을 금지하기 위해 안드로이드와 iOS에서도 타사의 앱마켓과 결제 시스템을 사용할 수 있도록 하는 규제안을 발표했다. 일본 정부는 디지털 시장 경쟁 회의를 빠른 시일 내 개최해 해당 규제안의 도입을 정식 결정한다는 계획이다. 일본 정부는 해당 규제안을 통해 앱마켓 가격 및 수수료 인하를 기대하고 있다.

이번 결정을 위해 일본 공정거래위원회(公正取引委員会)는 지난 1년간 앱 개발자 등 다양한 이해관계자들을 대상으로 일본 모바일 OS 및 앱마켓 시장의 경쟁 상황과 영향 등에 대해 조사해, '모바일 OS 및 모바일 앱마켓 시장에 관한 시장 조사 결과 보고서(モバイルOS等実態調査報告書)'를 공개했다. 보고서에 따르면, 일본 모바일 OS 및 앱마켓 시장은 구글 안드로이드·구글 플레이 53.4%, 애플 iOS·앱스토어 46.6%로 양분되어 있으며 모바일 OS의 고착효과로 인해 소비자 전환이 쉽지 않은 상태인 것으로 나타났다. 그뿐만 아니라 자사의 앱마켓이 아닌 경로로 앱을 다운로드할 수 없게 제한하여 경쟁이 거의 불가능한 상태이다.

이에 대해 보고서에서는 앱마켓 사업자들의 배타적 자사 우대가 독점금지법 위반 소지가 있고, 과도한 수수료 부과로 앱개발자가 부담을 느끼거나 소비자들이 금전적인 부담을 떠안게 될 가능성이 있다고 지적했다. 아울러 앱마켓이 아닌 다른 경로로 앱 다운로드를 금지한 것에 대해서도 덜 제한적인 대안이 있는지를 철저하게 검증해야 한다고 언급했다. 한편, 이 같은 문제를 해결하기 위해 경쟁사업자에 모바일 OS 기능 및 업데이트에 대한 접근권을 보정하고, 대체 인앱결제 시스템을 허용하고 앱스토어가 아닌 경로에서도 앱을 다운로드할 수 있도록 허용해야 한다고 주장했다. 또한, 상호 운용성과 데이터 이동성을 개선할 방안을 제시하고 이에 대한 제도 정비가 필요하다고 덧붙였다.

한국, 앱마켓 독점 규제 위한 법안 발의

게임사들의 큰 수익원 중 하나는 인앱결제이다. 하지만 최근 인앱결제 수수료가 인상됨에 따라 게임사의 부담이 점점 커지고 있다. 애플은 2022년 10월 앱스토어 인앱결제 가격을 25% 인상한다고 공지했다. 앱스토어 입점사는 총 87개 가격 등급을 기반으로 앱 내 결제 금액을 설정할 수 있는데, 이번 정책 변화로 기존 1,200원이었던 앱의 가격은 1,500원으로, 2,500원이었던 앱의 가격은 3,000원으로 인상되었다. 또 기존 9,900원에 판매되던 게임 아이템은 무려 12,000원으로 인상되었다.

인앱결제 금액 인상으로 게임업계는 수익성 유지와 소비자 만족도 유지 사이 딜레마에 빠지게 되었다. 기존의 수익을 유지하기 위해서는 소비자 결제 가격을 인상해야 하지만, 이 경우 소비자들의 격렬한 반대에 부딪힐 수 있기 때문이다. 실제로 위메이드 커넥트는 앱스토어에서 이루어지는 게임 내 결제 가격을 인상한다고 발표했으며, 싱가포르의 모바일 인디게임사 하비(Habby) 역시 가격 인상을 검토 중이라고 발표했다. 한편, 넥슨과 엔씨소프트 등의 대형 게임사는 당장의 손해를 감수해서라도 최대한 기존 판매 가격을 유지한다는 방침을 발표하였으며, 일부 게임사는 단기적인 인앱 상품 할인 등을 진행하기로 했다. 하지만 일각에서는 이런 조치들이 모두 단기적인 대책이며, 결과적으로는 소비자에게 비용 증가 부담이 가중될 것이라고 지적하고 있다.

이처럼 빅테크 기업의 인앱결제 영향력이 증가함에 따라 한국 정부 역시 이를 규제하기 위한 움직임을 보인다. 2021년에는 '인앱결제 강제 금지법'이 통과되었다. 해당 법안은 앱마켓 사업자가 특정한 결제 수단을 강요하거나 부당하게 이용을 제한하는 행위를 할 수 없도록 하는 법으로, 앱마켓을 직접 규제한 세계 최초 사례이다. 해당 법안에 따르면, 앱마켓 사업자가 인앱결제를 강제할 시 매출의 최대 2%를 과징금으로 부과할 수 있다.

앱마켓 사업자가 매출 순위와 다운로드 순위 등을 매기지 못하도록 하는 법안도 국회에 제출되었다. 앱마켓의 순위는 게임사의 주요한 마케팅 수단이다. 해당 법안이 통과되면, 순위 마케팅이 없어져 구글과 애플 등의 영향력이 감소할 수 있을 것으로 기대된다.

아울러 방송통신위원회는 2022년 8월, 구글 플레이와 애플 앱스토어, 원스토어 등 3대 앱마켓을 대상으로 인앱결제 실태 조사를 했다. 구글은 2022년 6월 인앱결제 의무화 정책을 시행하고 외부 결제 페이지로 연결되는 아웃링크를 제공하는 앱을 삭제한다고 발표한 바 있는데, 방송통신위원회는 해당 정책이 특정 결제 방식 강제 행위에 해당하여 전기통신사업법을 위반할 수 있다는 소지가 있다고 판단했다. 방송통신위원회는 인앱결제 강제에 대해 제재에 불복한 사업자가 소송할 가능성에도 대비하며 해당 안건에 신중하게 접근한다는 방침이다.

공정거래위원회 역시 인앱결제와 관련하여 조사를 진행하였으며 2023년 4월 구글에 앱마켓 시장 내 반경쟁행위에 대한 시정명령과 과징금 412억 원을 부과했다. 지금까지 구글은 모바일 게임사가 경쟁 앱마켓에 게임을 출시하지 않는 것을 조건으로 앱마켓 피처링과 해외 진출 지원 등을 제공해 왔는데, 이런 행위를 금지할 것을 명령했다. 게임업계 전반은 이런 조치를 반기는 눈치이다. 지금까지 구글이 자사 앱마켓에 단독 입점을 사실상 강요하고 있었기 때문에 원스토어 등의 타 앱마켓 입점이 거의 불가능했다.

각 게임사는 이번 조치로 구글 플레이의 영향력에서 벗어나 게임 앱의 판매 경로를 더욱 확대할 수 있을 것으로 기대한다. 앞서 기술한 '인앱결제 강제 금지법'에 따라 앱 개발사의 결제 방식 자율성이 보장되어야 하지만, 지금까지 많은 게임사가 구글의 눈치를 보며 자체 결제 시스템을 도입하지 못했다. 하지만 이번 조치로 게임사의 자체 결제 시스템 도입도 가능해질 전망이다. 아울러 일각에서는 이번 시정명령과 과징금 부과로 국내 앱마켓 시장에도 변화가 이루어질 것으로 기대하고 있다. 특히, 구글이 오랫동안 견제해 온 국내 토종 앱마켓인 원스토어 입점이 크게 증가할 것으로 기대된다.

3구글과 애플의 독점, 깨질 수 있을까?

앱마켓 의존도 낮추는 게임사

수수료 절감 위해 PC 결제 확대하는 넥슨

현재 구글 플레이 인앱결제 수수료는 30%로 게임사들의 지출에 매우 큰 비중을 차지하고 있다. 구글 플레이를 포기하면 수익이 30%가 증가할 것이라는 말이 있을 정도이다. 이에 게임업계에서는 외부 결제 도입을 놓고 고민하고 있지만, 구글의 눈치를 보느라 적극적으로 전환하지 못하고 있다.

넥슨은 이런 변화에 가장 적극적으로 나서고 있는 기업이다. 넥슨은 지난해 <던전 앤 파이터 모바일> 출시 당시 PC 버전을 통한 외부 결제 기능을 도입함으로써 '탈구글'을 위한 초석을 다졌다. 최근에는 PC와 모바일에서 모두 즐길 수 있는 크로스 플레이 게임인 <프라시아 전기>를 앞세워 PC 결제의 비중을 늘리며 구글의 수수료 정책에서 벗어나기 위한 정책을 시행하고 있다. 현재 <프라시아 전기>의 구글 플레이 매출 순위는 5위에서 7위로 하락했지만, 매출에는 큰 변화가 없을 것으로 보인다. PC 결제의 비중이 전체의 절반 이상을 차지하기 때문이다.

이처럼 크로스 플랫폼의 도입은 게임사들의 구글 플레이 의존도를 줄여 나가는 데 도움이 될 수 있을 것이라는 전망이다. PC 결제는 인앱결제를 거치지 않고 별도의 결제 시스템이나 독자적인 결제 플랫폼을 이용하기 때문에 지급 수수료를 줄일 수 있기 때문이다. 실제로 PC 결제를 지원하는 넥슨의 1사분기 지급 수수료 비중은 15.5%에 그친 것으로 나타났으며, 독자적인 PC 게임 플랫폼 플로어(Floor)를 통해 결제를 지원하는 라인게임즈의 지급 수수료 비중도 25.8%를 기록하며 구글 플레이의 결제 수수료인 30%보다 낮게 나타났다.

독점 시장에 등장한 MS·넷플릭스, 모바일 앱스토어 시장에 출사표

전세계적으로 앱마켓 독점 해소를 위한 규제 움직임이 확산되고 있는 가운데, 마이크로소프트(Microsoft; MS)는 독자적인 모바일 앱스토어를 출시하여 구글 플레이와 애플 앱스토어로 나뉜 모바일 앱스토어 시장에 도전할 계획이다. 마이크로소프트는 빠르면 2024년부터 자체 모바일 앱마켓을 출시하고, 디지털 게임 유통을 시작한다는 방침이다. 이 같은 도전은 EU의 디지털시장법 도입과 무관하지 않다. 디지털시장법의 도입으로 빠르면 내년 3월부터 유럽 내 안드로이드 스마트폰과 아이폰에 자사 앱마켓 사용을 강제할 수 없게 되면서 이용자들의 앱마켓 선택의 폭은 더욱 넓어지게 된다. 마이크로소프트는 이러한 상황을 새로운 사업 확장의 기회로 활용한다는 방침이다.

마이크로소프트는 자사에서 개발한 게임 뿐 아니라, 서드파티 개발사의 게임 모두 입점시키는 것을 목표로 한다고 전했다. 최근 액티비전 블리자드(Activision Blizzard) 인수를 추진하는 등 다양한 게임 콘텐츠를 확보하는 데 이어 유통 플랫폼인 앱마켓까지 확보하여 성장동력으로 삼겠다는 계획이다.

마이크로소프트가 특히 기대하고 있는 분야는 클라우드 게임이다. 클라우드 게임은 게임기가 없어도 스마트폰 등의 모바일 기기의 화면을 이용자에게 스트리밍 방식으로 보여주며 게임을 조작할 수 있는 것이 장점이다. 지금까지 애플은 자사 앱스토어에서 마이크로소프트 등의 기업이 클라우드 게임을 구동할 수 없도록 제한해왔다. 하지만 디지털시장법의 도입으로 마이크로소프트는 아이폰 사용자들에게도 고사양 클라우드 게임을 서비스할 수 있게 될 것으로 보인다.

넷플릭스(Netflix) 역시 자체적인 게임 제공 플랫폼을 구축할 계획이 있는 것으로 알려졌다. 현재 구글 플레이나 애플 앱스토어를 통해 개별적으로 제공하고 있는 무료 게임을 자사 동영상 플랫폼과 연동하여 편의성을 개선한다는 방침이다. 장기적으로는 고성능의 클라우드 게임을 제공하기 위한 계획도 세우고 있는 것으로 전해졌다.

원스토어, 점유율 확보 위한 노력 지속

2016년 출범한 국내 토종 앱마켓 원스토어는 앱마켓 시장에서 점유율을 확보하기 위한 노력을 지속하고 있다. 지금까지 적자를 면치 못해왔지만, 광고 시장 진출 등 다양한 사업을 통해 수익 개선에 나선다는 계획을 발표했다. 원스토어에 따르면, 원스토어 이용자의 월평균 과금액은 구글 플레이 대비 2,000원 높은 것으로 나타났으며, 50,000원 이상 결제하는 게임 이용자의 70%가 원스토어 이용자인 것으로 나타났다. 원스토어는 이러한 수치를 기반으로, 다년간 축적한 데이터와 운영 노하우를 활용해 다양한 광고 상품을 선보이며 원스토어에 입점한 개발사의 성공을 지원한다는 방침이다.

아울러 AAA 게임 입점을 통해 매출 구조 개선에도 공격적으로 나선다는 방침이다. 이를 위해 게임업계 출신의 인물을 대표로 선임하고 타 앱마켓 대비 10% 저렴한 수수료 정책도 유지한다는 방침이다. 그뿐만 아니라 인디게임 개발 활성화를 위해 '2023 인디 크래프트' 행사의 후원사로 참여했다. 해당 행사에서 선발된 국내 인디게임에는 원스토어 베타게임존 무심사 참여와 사전 예약존과 이달의 인디게임존 홍보 기회를 제공하기도 했다.

이런 자체적인 노력과 더불어 국회와 정부의 지원사격도 점유율 확보에 힘을 보태고 있다. 공정거래위원회는 원스토어에 게임 입점을 방해했다는 점을 들어 구글에 421억 원의 과징금을 부과했으며, 국회에서는 앱마켓 순위 마케팅을 금지하기 위한 법안이 제출되기도 했다. 현재 게임사들은 앱마켓 내 순위를 주요 마케팅 도구로 활용하고 있으므로 구글과 애플의 영향력은 더욱 커지고 있다. 이를 법으로 금지할 수 있다면 구글과 애플 등 주요 앱마켓 사업자의 영향력도 감소할 것으로 보이며, 자연히 원스토어 입점도 증가할 것으로 기대된다.

- 전자신문, [ICT 시사용어] 앱마켓, 2020.08.27

- Statista, 'Mobile apps revenue worldwide from 2018 to 2027, by segment', 2023.05

- Venture Beat, Data.ai: Mobile game app revenue split evenly between ads, IAP, 2023.05.16

- 한겨례, 구글코리아, 지난해도 앱마켓 수수료 매출서 제외…세금 회피, 2023.04.14

- Finbold, Roblox pays app stores 23% in fees for each dollar spent on the platform, 2023.03.23

- 법률신문, 미국 등 해외 온라인 플랫폼 규제 입법 동향 및 시사점, 2023.01.17

- ZDNet Korea, 美 상무부, 구글·애플 모바일 앱마켓 독점 완화 권고, 2023.02.03

- 조선일보, 유럽이 화났다…구글에 벌금 62조 때릴 수 있는 법 도입에 합의, 2023.02.24

- 아시아경제, EU '디지털시장법' 앱마켓 시장 판도 바꿀까, 2023.01.07

- 법률신문, 해외 모바일 OS 및 앱마켓 규제 동향, 2023.04.06

- 네이트뉴스, 일본, 구글·애플 앱마켓 독점 막는다…규제안 마련, 2023.06.10

- GAME VU, 구글과 애플의 앱마켓 독점 행위, 일본 정부도 규제 나선다, 2023.06.12

- 조선비즈, 대형 게임사, 애플 인앱결제 가격 인상에도 '금액 유지' 초강수, 2022.09.30

- ZDNet Korea, 공정위, 구글 갑질에 과징금 철퇴...韓게임사 숨통 트이나, 2023.04.11

- 서울신문, 공정위, 글로벌 IT공룡 조준… '인앱결제' 제재도 속도 낼까, 2023.04.12

- 아주경제, [극의 시대] 막강한 앱 마켓 권한에 규제 들여다보는 글로벌 정부…한국도 예외 아냐, 2023.05.17

- IT조선, [심해지는 구글 독점] ②눈치만 살피는 게임사…넥슨 행보에 주목, 2023.05.04

- Viewers, IP 챙기는 엔씨소프트, PC 힘 주는 넥슨…수익성 제고 해답 찾기, 2023.05.15

- TechCrunch, Microsoft banks on regulations to build a mobile games store, 2023.03.20

- 비즈니스포스트, 'FAANG' 게임 시장 주도권 경쟁, 애플 구글 아성에 넷플릭스 MS도 도전, 2023.03.22

- 서울경제, MS 또 구글 텃밭에 도전장…"내년 중 모바일 앱스토어 출시 계획", 2023.03.21

- 게임메카, 원스토어, 인디 크래프트 우수작에 게임 쿠폰 지원한다, 2023.06.19

- ZDNet Korea, 앱마켓 매출순위 사라지면 구글·애플 영향력 작아지나, 2023.04.25

- 프라임경제, '만년 적자' 원스토어, 탈출 전략 본격 시동, 2023.07.04

- European Commission 홈페이지