코드커팅 위기와 스트리밍 시장 침체 속에서 미국 케이블TV와 스트리밍 서비스 간의 생존 경쟁이 심화되고 있다. 특히, 채널 송출 분쟁과 OTT의 성장으로 인해 방송 사업자 간의 갈등이 치열해지고 있으며, 이는 국내 유료방송 업계에도 중요한 시사점을 제공한다.

코드커팅(cord-cutting) 위기 심화, 스트리밍 시장 침체 본격화 속 미국 케이블TV와 스트리밍(streaming) 서비스와의 생존 경쟁이 과열되고 있다. 2023년 9월 차터 커뮤니케이션즈(Charter Communications, 이하 ‘차터’)와 디즈니(Disney) 간 채널 송출 분쟁으로 1주일 동안 이어진 디즈니 채널의 블랙아웃(blackout, 방송 중단) 사태가 마무리1) 된 지 얼마 지나지 않은 지난 5월 차터는 또다시 파라마운트 글로벌(Paramount Global)과 채널 송출 계약 과정에서 진통2)을 겪었다.

이와 같은 채널 송출을 둘러싼 시장 갈등은 비단 미국 방송 업계에 국한된 이슈가 아니다. 가입자 혹은 광고 등 한정된 자원을 놓고 ‘비용 절감’과 ‘수익 보존’이라는 상반된 이해관계가 경쟁하는 한 방송 사업자 간 충돌은 피할 수 없다. 특히 OTT 등 스트리밍 사업자가 기존 방송 사업자의 생존을 위협하는 상황에서의 충돌은 더욱 치열하다. 이에 대규모 코드커팅으로 심각한 매출 감소를 경험한 미국 방송 업계가 취하는 생존 전략은 최근 OTT발(發) 코드커팅의 가시화로 유료방송 사업의 존폐 위기를 우려하고 있는 국내 유료방송 업계도 눈여겨 살펴볼 필요가 있다.

코드커팅의 위기에 직면한 국내 유료방송 시장

국내 유료방송 시장은 고착화된 저가 요금 구조, 보편화된 방송통신 결합상품 등 미국 시장과는 상이한 특성을 보인다. 한동안 국내 시장에 대한 코드커팅의 위협이 미국 등 일부 해외 국가에 비해 심각하지 않을 수 있다는 평가가 제기되었던 이유와도 관련 있다(이성민, 2023; 한국개발연구원, 2022). 하지만 최근 코드커팅으로 인한 위기가 현실화되었다는 분석이 나온다. 과학기술정보통신부가 발표한 ‘2023년 하반기 유료방송 가입자 수와 시장점유율’에 따라 2023년 하반기 유료방송 가입자 수(3,631만 명)가 3,635만 명을 기록했던 상반기 대비 감소(-0.1%)한 것이다(과학기술정보통신부, 2024.5.16.). 유료방송 가입자 수가 감소한 것은 유료방송 가입자 수 조사가 시행된 2015년 하반기 이후 처음이다.

국내 유료방송 시장은 가입자 포화로 추가 성장을 기대하기 어려웠던 상황에서도 1인가구 증가 등 인구 구조 변화에 힘입어 유료방송 가입자 증가세를 그나마 유지해 왔다. 하지만 일정한 파이를 둘러싼 사업자 간 과열 경쟁이 지속되는 가운데 가입자들이 유료방송 가입을 통해 획득할 수 있는 효용이 충분치 않다고 조금이라도 인식하는 순간 시장 경쟁 양상은 확연히 달라진다. 유료방송시장의 가입자 이탈이 가속화되는 것이다. 더욱이 오리지널 콘텐츠에서부터 스포츠 중계에 이르기까지 가입자가 이용할 수 있는 콘텐츠 범위를 빠르게 확대하고 있는 OTT만으로도 콘텐츠 소비 욕구가 충분히 충족되는 상황이 발생할 경우 코드커팅의 심각성은 더욱 커질 수밖에 없다.

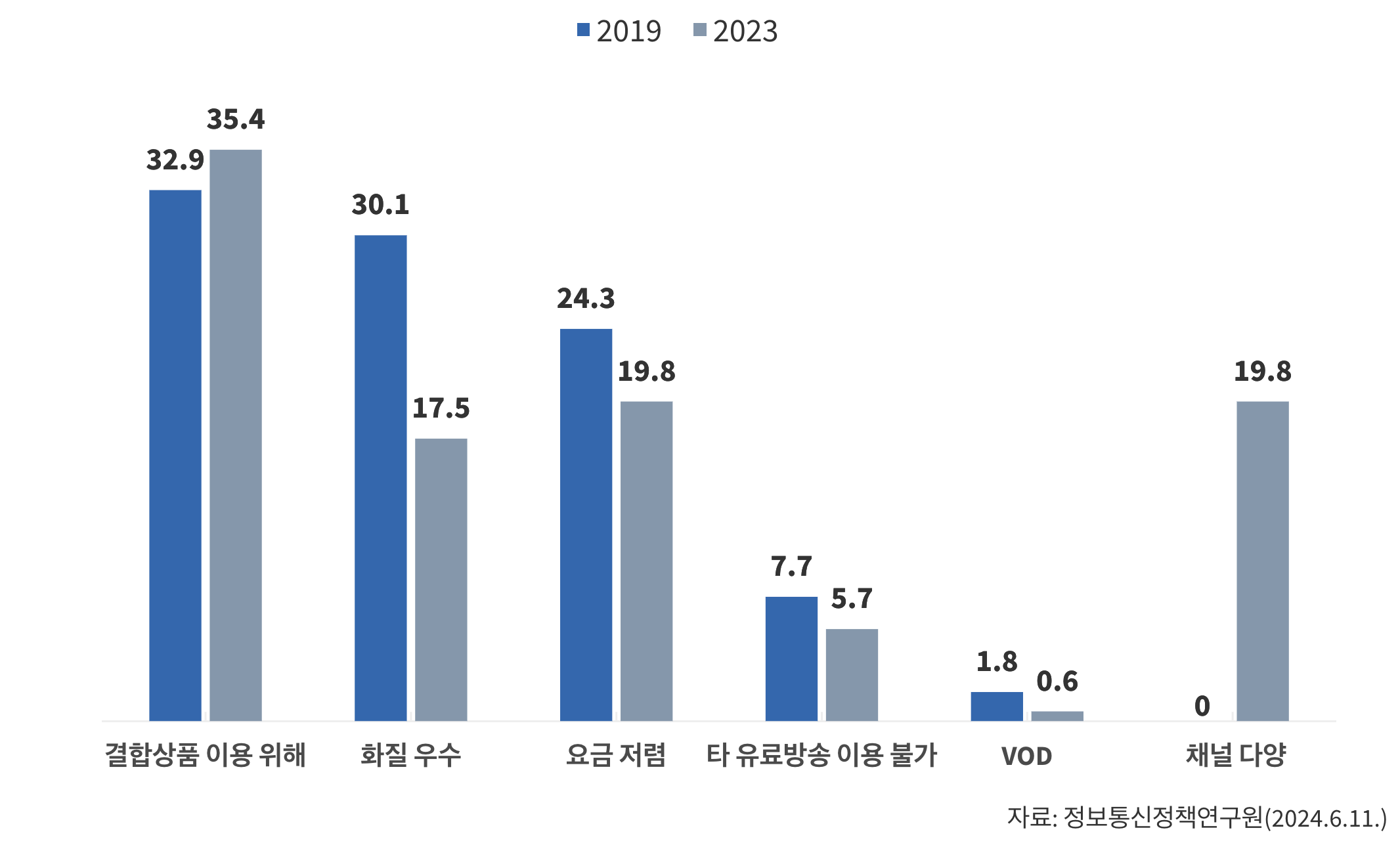

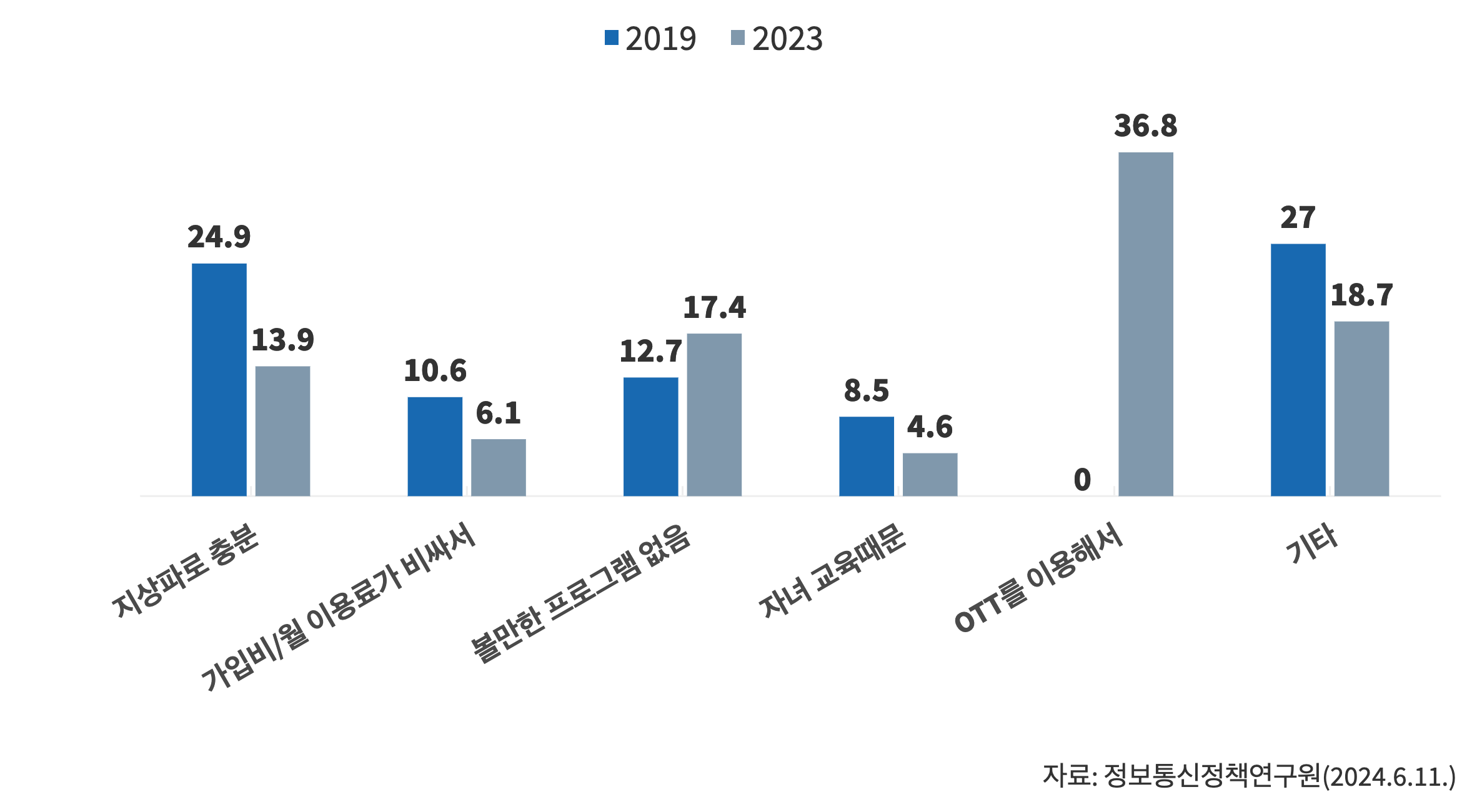

실제 정보통신정책연구원(2024.6.11.)의 ‘유료방송 가입자의 미디어 소비와 OTT’ 보고서에 따르면, 2023년 유료방송 이용 이유로 저렴한 요금을 선택한 응답은 19.8%로, 2019년(24.3%)과의 비교 시 오히려 감소했다. OTT 중복 가입, 구독료 인상 등으로 콘텐츠 이용에 대한 요금 압박이 심화되면서 저렴한 유료방송 요금이 코드커팅 방어에 미치는 영향력은 더 이상 유의미하지 않을 수 있음을 추측해볼 수 있다.3) 관련하여 정보통신정책연구원의 보고서 내용 중 유료방송을 이용하지 않는 이유 역시 주목할 만하다. 2023년 OTT를 이용하기 때문에 유료방송을 이용하지 않는다는 응답(36.8%)은 2022년(33.5%)에 비해 증가했고, 지상파로 충분하다는 응답(13.9%)은 2019년(24.9%)과의 비교 시 크게 감소했다. 이는 OTT가 유료방송이나 지상파 콘텐츠를 점차 대체할 수 있는 가능성이 점차 커지고 있다는 점을 시사한다.

[그림 1] 유료방송 이용 이유*(상, 단위: %)

[그림 1] 유료방송 이용 이유*(상, 단위: %)

[그림 2] 유료방송을 이용하지 않는 이유**(하: 단위 %)

[그림 2] 유료방송을 이용하지 않는 이유**(하: 단위 %)

* ‘채널 구성이 다양해서’ 항목은 2020년부터 추가. 2022년 조사에서 응답 비중은 20.7%

** ‘OTT를 이용해서’ 항목은 2020년부터 추가. 2022년 조사에서 응답 비중은 33.5%

이뿐만 아니다. 2023년 TV 수상기를 통한 방송프로그램 시청 시간이 2019년 대비 감소(162.2분 → 138.1분, 24.1분 감소)했다는 점이나 TV 수상기를 통한 OTT 이용이 큰 폭으로 증가(5.4% → 22.1%, 16.7%p 감소)했다(정보통신정책연구원, 2024.1.15.). 이와 같은 미디어 이용 행태 변화 추이를 고려한다면, 실시간(linear) 방송프로그램의 주된 소비 창구였던 TV 수상기가 OTT 소비 미디어로 진화할 가능성도 배제하기 어렵다.

제로섬 게임이 아닌 포지티브섬 게임을 펼쳐야

국내 유료방송 시장은 스트리밍으로의 전환 추세가 더욱 확고해지기 전 코드커팅으로 인한 가입자 및 광고 매출 감소의 이중고를 극복해야 한다. 오랫동안 이어져 온 유료방송 저가 요금 구조로 인해 재원의 선순환이 가로막힌 현 상황에서는 미디어 환경의 급격한 변화 속에서 빼앗기고 있는 방송 환경의 주도권을 회복할 수 있는 계기가 필요하다. 유료방송이 주축이 되어 스트리밍과의 협업이 강조된 다양한 수익 모델을 마련하는 등 한정된 가입자, 광고 시장에서 파이를 뺏고 뺏기는 제로섬(zero-sum) 게임에서 벗어나 포지티브섬(positive-sum) 게임을 진행하려는 노력을 기울여야 할 시점이다.

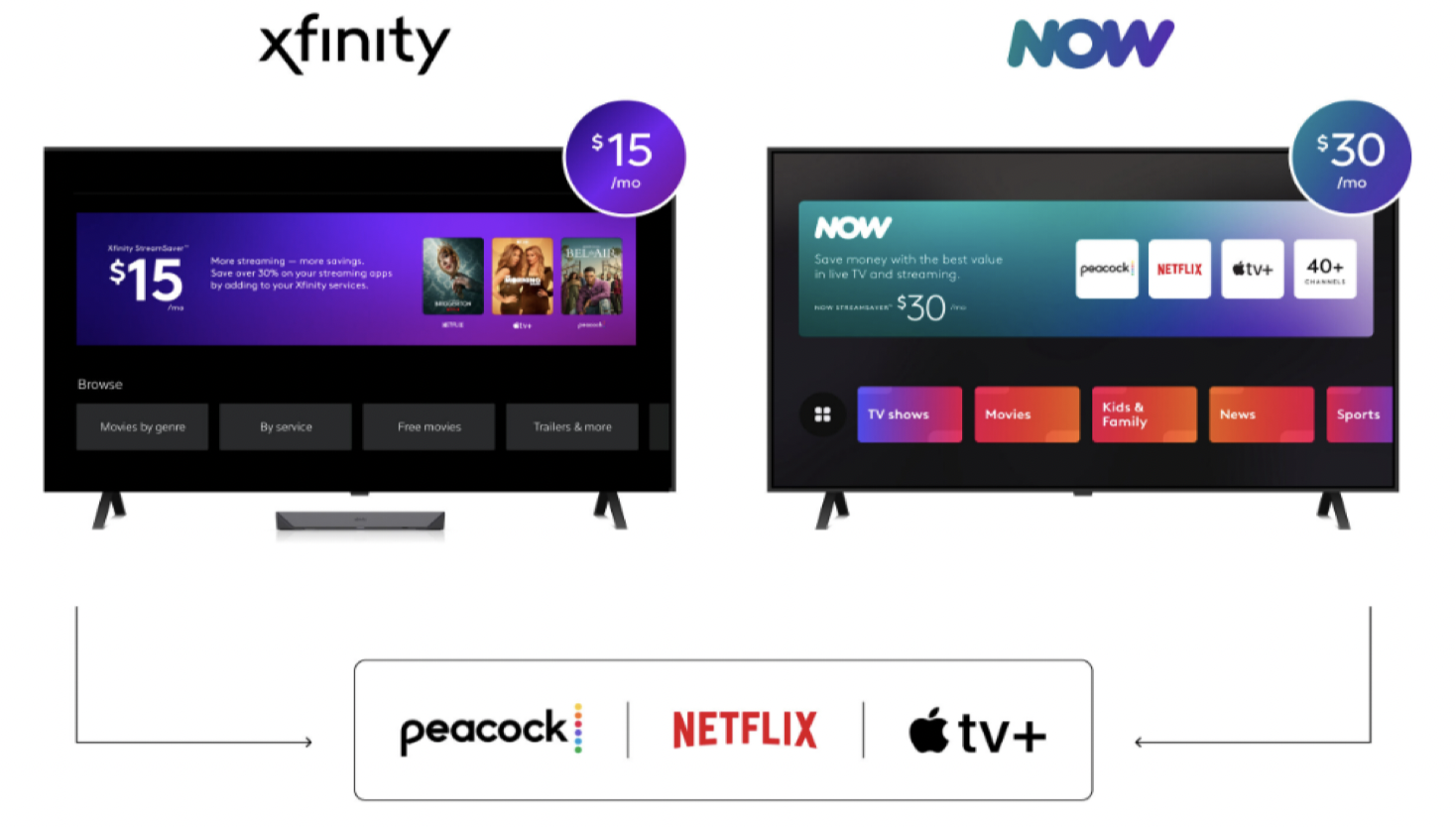

최근 미국 방송 업계의 채널 송출 협상 과정에 ‘케이블 × 스트리밍’이라는 전통 미디어와 신유형 미디어의 하이브리드 모델이 주목받았다. 이용자의 다양한 취향과 다각화된 미디어 이용 행태를 고려하여 채널 구성 다양화를 시도하면서 이용자 선택권을 보호하고 가격 경쟁력을 갖추려는 시도다. 그간 케이블 사업자가 고수해 온 채널 패키지 전략에 더해 함께 제공하는 스트리밍 서비스에 대해서도 다양한 번들링(bundling) 패키지를 출시하고 있다(Direct Media Lab, 2024.5.27.). 실제 컴캐스트(Comcast)는 올해 5월 피콕(Peacock)과 넷플릭스(Netflix), 애플TV+(Apple TV+)를 묶은 스트리밍 번들 서비스(StreamSaver)를 출시했다(Comcast, 2024.5.21.).

[그림 3] 컴캐스트의 스트리밍 번들 서비스(StreamSaver)

[그림 3] 컴캐스트의 스트리밍 번들 서비스(StreamSaver)

이처럼 관련 업계는 번들링의 귀환을 뜻하는 그레이트 리번들링(great re-bundling)으로 시청자의 선택성을 유연하게 보장할 수 있는 방안을 찾는데 집중하고 있다(한국방송통신전파진흥원, 2023). 사실 번들링은 이종 플랫폼 간 생존 경쟁이 필연적으로 펼쳐지고 있는 현재의 방송 업계에 새롭게 나타난 현상은 아니다. 이는 케이블TV의 고유 전략인 채널 패키지 전략이나, 이용자 이탈과 구독 해지를 동시에 염려하고 있는 유료방송 사업자와 스트리밍 사업자 모두에게 일시적으로나마 만족시킬 수 있는 일종의 대안으로 간주되고 있다. 유료방송 사업자에게는 OTT로 옮겨 가는 이용자를 붙잡기 위해, 스트리밍 사업자에게는 보고 싶은 콘텐츠를 찾는데 허비되는 탐색 시간이나 다중 구독으로 인한 콘텐츠 구입 비용에 대한 부담으로 떠나가는 이용자를 붙잡기 위해 유료방송과 여러 OTT를 묶는 서비스 번들링이 필요하다.

유료방송과의 협업에 대한 수요는 스트리밍에게도 존재한다. 앞서 언급한 바와 같이 수익성 강화를 위해 요금 인상, 계정 공유 유료화 등을 감행해 온 OTT 이용에 대한 비용 부담이 증가하면서 OTT의 가입자 수 증가 추세가 한풀 꺾였다. 특히 올해 넷플릭스, 티빙 등 주요 OTT가 잇따라 20~40% 구독료를 인상하면서 상황은 더 어려워졌다. 스트림플레이션(streaming + inflation) 현상으로 인한 이용자 집단 이탈이 우려되는 가운데 OTT 역시 기존 이용자를 락인(lock-in)할 수 있는 유인이 필요한 상황에 이르렀다.

여기에서 핵심은 유료방송을 주축으로 다양한 스트리밍이 수렴되는 것이다. 유료방송이 주체적으로 스트리밍의 경쟁력 있는 콘텐츠의 이점을 누리면서 스트리밍이 유료방송의 안정적 가입자에 의존할 수 있는 생태계를 꾸리는 것이다. 포화된 시장에 진출한 후발 스트리밍 사업자 입장에서도 홀로서는(standalone) 방식이 아닌 독점적이고 경쟁력 있는 다양한 사업자들과의 연합했을 때 기대할 수 있는 효용이 더욱 크다. 유료방송은 다양한 서비스를 원하는 가입자의 선택권을 보장하는 차원에서라도 오리지널 독점 콘텐츠에만 치중한 나머지 서비스가 지나치게 단절되고 분화되어 타 사업자와의 상호 보완이 아니고서는 시너지를 창출하기 힘든 현 상황을 활용하여 가입자 기반의 안정적 수익원을 유지할 필요가 있다.

지속가능한 국내 유료방송 시장 성장을 위하여

급변하는 미디어 환경 속 치열한 생존 경쟁을 펼쳐 온 유료방송뿐만 아니라 OTT 역시 숨 고르기가 필요한 때이다. 그간 가입자 기반 경쟁력을 빠르게 확대하며 독보적 1위 자리를 차지해 온 넷플릭스도 가입자 관리에 난항을 겪고 있는 힘든 상황이다. 2022년 가입자 수가 10여년 만에 처음으로 감소한 이후 가입자 수 증감을 반복하고 있는 것이다. 이에 넷플릭스는 지난 4월 2025년 1분기부터 가입자 수, 가입자 당 평균 수익 등 가입자 관련 정보를 공개하지 않겠다고 발표했다(디지털데일리, 2024.4.19.). 금번 넷플릭스의 발표는 유료방송과 스트리밍 간 혹은 스트리밍 사이에서 발생하는 가입자 흐름을 명시적으로 확인하기 어려워진다는 점에서 가입자 수가 시장 지배력을 측정하는 핵심 요인으로 간주되고 있는 현재의 미디어 생태계에서 중요한 전환점이 될 것으로 보인다.

오랫동안 강조되어 온 유료방송 선순환적 생태계 회복은 단순히 가입자 수를 더 많이 확보한다고 이루어지는 것은 아니다. 소모적인 출혈 경쟁이 지속되면서 더 이상의 성장 여력마저 사라진 상황에서는 가입자 수라는 고정적 프레임에서 벗어날 필요가 있다. 다양한 서비스와의 번들링의 범위를 점차 확대하면서 수익성을 높이는 것이 한 방법이 될 수 있다. 유료방송 이용을 유지하는 이유 중 가장 높은 응답률을 보인 ‘인터넷, 이동통신 등과의 결합상품’(정보통신정책연구원, 2024.6.11.)4)은 가입자와 신뢰를 기반으로 한 강력한 관계의 이점을 가장 잘 설명한다. 즉, 지속가능한 유료방송 시장의 성장에는 충성도 높은 고객이 핵심이다. 유료방송이라는 단일 플랫폼이 다양한 스트리밍을 유연하게 이용할 수 있는 창구가 된다면, 그래서 새로운 오리지널 콘텐츠가 방영될 때마다 OTT 가입과 해지를 반복해야 하는 이용자의 피로감을 해결해 줄 수 있다면, 이 역시 충성도 높은 고객을 확보할 수 있는 일종의 서비스 차별화 전략이 될 수 있다.

- 1)차터는 디즈니에 지급되는 채널 공급 비용(Carriage fee, 재전송료)을 인상하고, 디즈니는 차터의 스펙트럼 TV Select 패키지에 Disney+ 광고 지원 스트리밍 서비스를, 스펙트럼 TV Select Plus 요금제에 ESPN+를 제공하는 방식으로 협상이 타결됨

- 2)차터가 파라마운트 글로벌에 채널 공급 비용을 인하하겠다고 통보한 이후 채널 공급 계약(carriage agreement)에 난항을 겪었으나, 2024년 5월 파라마운트 글로벌의 케이블, CBS, 파라마운트+ 등 공급에 대한 다년간 채널 송출 협상을 완료함

- 3)결합상품 이용’의 경우 결합을 통해 저렴한 요금의 유료방송을 이용할 수 있다는 측면보다는 인터넷, 이동통신 등과의 결합으로 유료방송을 해지하기 어려운 상황에 있다거나 유료방송이 아닌 다른 서비스를 저렴한 요금으로 이용하기 위한 목적이 작용한 것으로 해석할 수 있음. 전자의 경우 결합상품의 가입 기간이 만료되거나 이동통신 번호 이동 등으로 결합상품의 해지가 가능해 진 상황에서는 코드커팅이 가속화될 가능성이 더욱 커짐

- 4)분석 시점에 해당하는 2019년, 2023년 모두에서 결함상품이 유료방송 이용 이유의 가장 중요한 요인으로 확인되었고, 또 그 비중은 다양한 유료방송 이용 요인 중에서도 유일하게 증가함

참고자료

- 디지털데일리, 넷플릭스, 1Q 가입자 933만명 증가…"내년부터 가입자 수 안 밝힐 것", 2024. 4. 19.

- 이성민, OTT와 미디어 산업의 변화와 전망, 2023.

- 정보통신정책연구원, 유료방송 가입자의 미디어 소비와 OTT, 2024. 6. 11.

- 정보통신정책연구원, 스마트폰과 TV의 시간 점유율 경쟁, 2024. 1. 15.

- 한국개발연구원, OTT시장의 변화와 국내 콘텐츠산업 경쟁력, 2022.

- 한국방송통신전파진흥원, OTT 스트리밍 시장의 또 다른 혁신 기회로 주목받는 리번들링(Rebundling) 트렌드, 2023.

- Direct Media Lab, No 지상파 케이블 패키지는 고객 맞춤형 번들 서비스(No local TV cable packages are customized bundled services), 2024. 5. 27.

- Comcast, Comcast today announced Xfinity StreamSaver™, a streaming bundle of Peacock, Netflix and Apple TV+ for new and existing Xfinity Internet and TV customers, 2024. 5. 21.

- Charter Communications, The Walt Disney Company and Charter Communications Announce Transformative Agreement for Distribution of Disney’s Linear Networks and Direct-to-Consumer Services, 2023. 9. 11.

- Charter Communications, Paramount Global and Charter Communications Announce New Multi-Year Agreement for Distribution of Paramount’s Linear Networks, CBS Owned-and-Operated Stations and Direct-to-Consumer Streaming Services, 2024. 5. 23.

- 이지은 (법무법인(유) 세종 수석전문위원)

- 경북대학교 신문방송학과를 졸업하고 중앙대학교 대학원 신문방송학과에서 언론학석사학위와 언론학 박사학위를 받았다. 방송통신 융합미디어 시장에 대한 규제 및 활성화 정책뿐만 아니라 이용자 관련 이슈에 대한 높은 이해도와 폭넓은 식견을 갖추고 있는 전문가. 현재 법무법인(유) 세종의 선임연구위원으로 근무하고 있다.